![経理担当者のための年末調整の必要書類はここに注意!|税のいまを知りたい人のためのウェブマガジン[マンデー通信]|ふたば税理士法人](../images/monday-tsuusin/title.png)

経理担当者のための

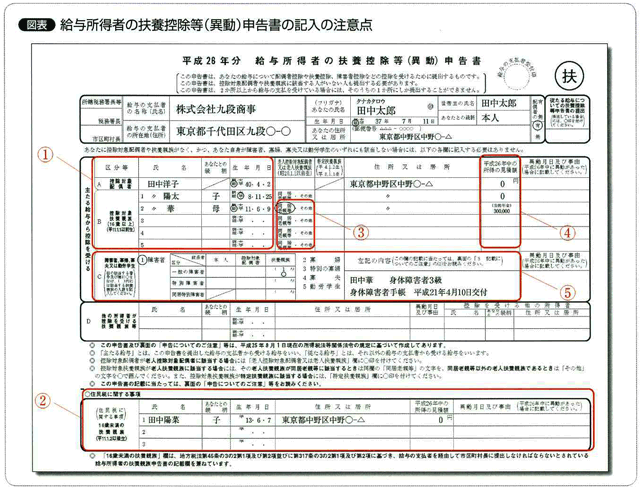

年末調整事務を誤りなくスムーズに行うためには、従業員に提出してもらう「扶養控除等(異動)申告書」「保険料控除申告書」などの申告書類が、漏れなく正しく記入されていることが大切です。そこで、提出された申告書類の記入内容を経理担当者が確認する際の注意点をまとめました。

「扶養控除等(異動)申告書」の「主たる給与から控除を受ける」欄(図表一①)に、配偶者、扶養親族の氏名、生年月日等が記入されているかを確認します。

なお、満16歳未満の扶養親族(子供)に対する扶養控除が、平成23年に廃止されたことにより、満16歳未満の扶養親族の氏名等の記入は不要になっています。

ただし、申告書下段の「住民税に関する事項」欄(図表一②)への記入が必要になっていますので、この記入漏れがないように注意してください。

「同居老親等」とは、満70歳以上の扶養親族のうち従業員またはその配偶者の直系尊属(父母や祖父母など)で常に同居している人のことをいいます。

70歳以上の扶養親族がいる場合には、対象扶養親族欄の「同居老親等・その他」(図表一③)のいずれかに「○」が付いているかを確認します。

「○」が付いていない場合には、常に同居しているかどうかを従業員本人に確認し、記入漏れのないように注意してください。

配偶者や扶養親族を記入する欄に「所得の見積額」欄(図表一④)があります。

配偶者や扶養親族に、パート・アルバイトなどによる収入がある場合には、「1年間の所得の見積額」の記入が必要です。なお、ここには、「収入」金額ではなく「所得」金額を記入しますので、注意が必要です。

例えば、「家族に障害を抱える人がいる」「寡婦控除の対象になる」といった従業員の情報を耳にしていても、本人がその旨を申告書の該当欄(図表一⑤)に記入していない場合、経理担当者からは確認しづらいという声をよく聞きます。

そのような場合には、申告書用紙を配布する際に、あらかじめ障害者控除や寡婦控除の記入方法等についての資料等を添付しておくとよいでしょう。(注1)また、該当欄に「○」が付いていても、「左記の内容」欄が空白のままになっていることがよくありますが、該当欄に「○」が付いていれば「記入漏れですよ」と確認がしやすくなります。

※障害者控除は年齢16歳未満の扶養親族も適用を受けることができます。

生命保険・地震保険などの保険料控除を受けるには、それぞれの保険料の控除証明書等の原本(コピー不可)を「保険料控除申告書」に添付します。

控除証明書等は10月下旬頃に保険会社等から各人に郵送されてきます。紛失しないように注意を促しましょう。

親族等が契約した生命保険であっても、本人が保険料を負担し、受取人が、本人または配偶者や親族である場合には、保険料を負担した本人の生命保険料控除の対象になります。記入漏れのないよう確認が必要です。

(注1)国税庁ホームページの扶養控除等(異動)申告書裏面の注意事項や記載例などが参考になります。