![増税分の価格転嫁を確実に行おう|税のいまを知りたい人のためのウェブマガジン[マンデー通信]|ふたば税理士法人](../images/monday-tsuusin/title.png)

消費税率の引き上げが決定しました。基本的には増税分を商品等の販売価格に転嫁することになりますが、転嫁できない場合は自社が負担することになるので、会社の資金繰りや業績に大きな影響を及ぼします。確実に転嫁するようにしましょう。

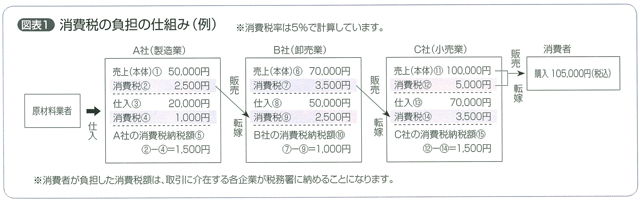

簡単に言うと、価格転嫁とは、価格(本体価格)に消費税を上乗せし、販売先に負担してもらうことです。図表1を参考に消費税の負担(価格転嫁)の仕組みを取引の流れに沿って説明します。(消費税率5%のヶ一ス)

①A社は、原材料を21,000円(うち消費税1,000円)で仕入れて製品を製造し卸売業のB社に販売します。売上(本体価格)を50,000円とすると消費税は2,500円となり、A社は本体価格に消費税を上乗せ(転嫁)した52,500円を請求します。

②同じようにB社はC社に、C社は消費者に本体価格に消費税を上乗せ(転嫁)し、最終的に消費者が負担することになります。

図表1では、現行の消費税率5%でそれぞれ計算していますが、税率が8%になると、前記A社の販売価格は54,000円(うち消費税4,000円)と1,500円のアップになります。この販売価格でB社に販売できれば、A社は価格転嫁ができたことになります。

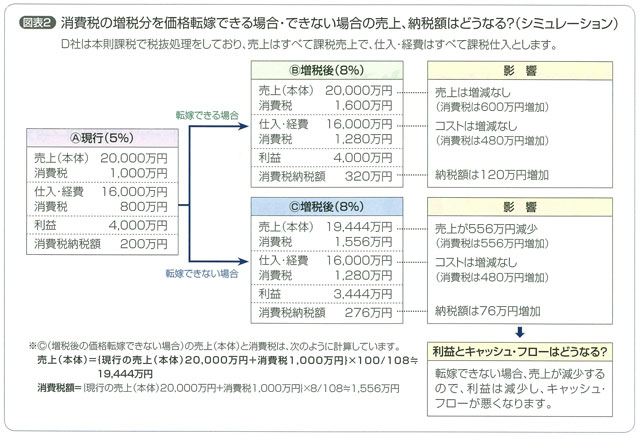

消費税率が上がったとしても、きちんと価格転嫁ができれば、企業では消費税納税額は増えるものの資金や売上などに影響を受けることはないはずです。しかし価格転嫁ができなかった場合、どのような影響があるのでしょうか。D社を例に見てみましょう。(図表2)

D社が3%の増税分を価格転嫁できず増税後も税込み売上高が2億1,000万円のままだったと仮定すると、増税後は、税抜売上高が1億9,444万円、預かり消費税額が1,556万円に分解され、消費税額が556万円増加し、その分売上高が減少することになります。売上が減少することで、利益の減少やキャッシュ・フローの悪化が避けられず経営が厳しくなることが予想されます。

自社についてシミュレーションし、どの程度の影響があるのかを把握しておくことが必要です。

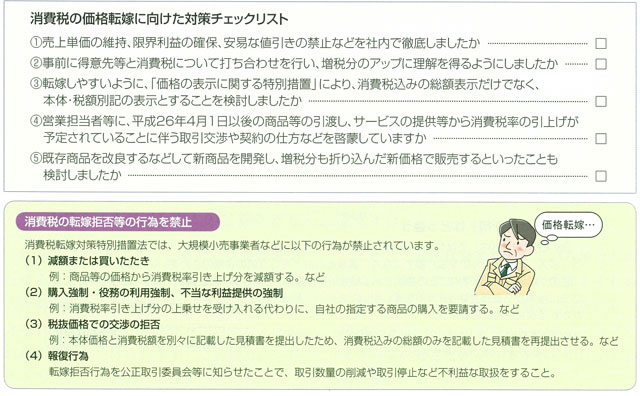

経営環境が厳しくまた相手(取引先など)もあることなので、簡単には価格転嫁できる状況ではありませんが、価格転嫁ができないと自社の経営が苦しくなることは避けられません。価格転嫁をスムーズに行うために、以下の事項をチェックしましょう。