![会社と社長との不動産の貸し借りに注意!|税のいまを知りたい人のためのウェブマガジン[マンデー通信]|ふたば税理士法人](../images/monday-tsuusin/title.png)

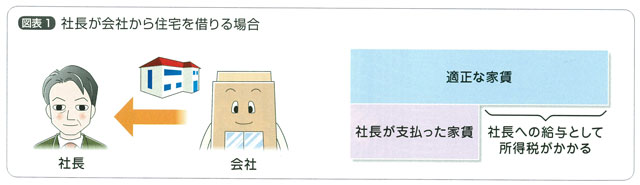

中小企業では、会社と社長個人との間で、住宅や事務所などの不動産を貸し借りしているケースがよくあります。このような場合、税務調査でよく家賃について指摘されることがあるので、注意が必要です。

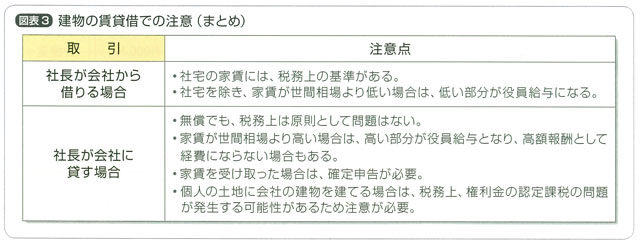

会社が所有している住宅を、社長が借りる場合、税務上は、役員社宅の家賃として、住宅の規模に応じた適正な家賃の基準(注1)があります。

社長が会社に支払う家賃が、税務上の適正な家賃と比べて、低すぎたり、あるいは無償の場合には、適正な家賃と実際に支払っている家賃との差額が社長への給与とされ、所得税が課税されます。(図表1・3)

社宅以外に、例えば、店舗用の建物を社長が会社から借りるような場合には、その物件の周辺相場(以下、時価)と比べて家賃が適正かどうかが問題になります。時価よりも低ければ、社長への給与とされます。

社長、役員に対して社宅を貸す場合、1か月当たり一定額の家賃を受け取っていれば、給与として課税されません。この場合の家賃は、床面積などによって小規模の住宅、小規模以外の住宅、豪華な住宅などに分けて計算されます。具体的な計算方法については、国税庁HP・タックスアンサー「No.2600役員に社宅などを貸したとき」が参考になります。

例えば、社長が所有している建物を事務所や店舗として、会社に貸す場合には、その建物が会社の業務で実際に使われていなければなりません。

事務所、倉庫、業務用車両の駐車場など不動産の用途や賃貸借の目的などを明確にして、「不動産賃貸借契約書」や議事録などを作成しておきましょう。

この場合、会社が社長に家賃を支払わなかったり、支払う家賃が安すぎたりしても、原則として税務上、問題はありません。

しかし、会社から社長に支払う家賃が時価よりも高すぎると、その高すぎる部分が社長への給与とされ、高額報酬として否認されたりする場合があります。(図表2・3)

税務調査においては、社長と会社との建物等の賃貸借取引については、社長の公私混同がないか、家賃は適正か、契約書等はあるか、などの観点から入念にチェックされます。

社長と会社はあくまで別個の存在になりますから、会社と役員との取引を念頭に、不動産賃貸借契約書や議事録などの書類を作成し、取引内容を明確にしておきましょう。